Расчет суммы возврата подоходного налога требует понимания применяемых вычетов и налоговых ставок. Рассмотрим методику правильного расчета.

Содержание

Основная формула расчета

Общий принцип расчета

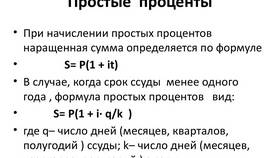

Сумма возврата = (Налоговая база × 13%) - Уплаченный НДФЛ

Компоненты расчета

| Показатель | Описание |

| Налоговая база | Сумма, с которой можно получить вычет |

| Ставка НДФЛ | 13% для налоговых резидентов |

| Уплаченный НДФЛ | Фактически перечисленный налог за год |

Расчет по видам вычетов

Стандартные вычеты

- Определите право на вычет (дети, инвалидность и др.)

- Рассчитайте сумму вычета за каждый месяц

- Умножьте на 13% для определения возврата

Имущественные вычеты

- Максимальная база - 2 млн рублей (260 тыс. руб. к возврату)

- Для ипотечных процентов - 3 млн рублей (390 тыс. руб.)

- Фактический возврат не может превышать уплаченный НДФЛ

Практические примеры

Пример расчета имущественного вычета

| Параметр | Значение |

| Стоимость квартиры | 3 500 000 руб. |

| Лимит вычета | 2 000 000 руб. |

| Возврат (13%) | 260 000 руб. |

Пример с учетом уплаченного налога

- Годовой доход: 1 200 000 руб.

- Уплаченный НДФЛ: 156 000 руб.

- Максимальный возврат: 260 000 руб.

- Фактический возврат: 156 000 руб. (ограничен уплаченным налогом)

Особые случаи расчета

Несколько видов вычетов

| Ситуация | Порядок расчета |

| Имущественный + социальный | Сначала имущественный, затем социальный |

| Несколько имущественных объектов | Общий лимит 2 млн руб. на все объекты |

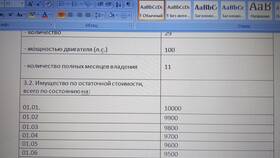

Перенос остатка вычета

- Неиспользованный остаток переносится на следующие годы

- Для имущественного вычета - без ограничения по годам

- Для социальных вычетов - перенос невозможен

Точный расчет суммы возврата НДФЛ позволяет правильно спланировать свои финансы и получить максимально возможный возврат от государства.